Les informations du mois récapitulées dans la Newsletter Conformité sont disponibles au fil de l’eau dans notre Fil Conformité.

Distribution

Suite aux propositions de la Commission européenne, dans le cadre de sa « stratégie de distribution des investissements » (retail investment strategy, RIS), visant à « protéger les investisseurs de détail de l’UE et leur donner plus de moyens d’agir en connaissance de cause » : en France, les organisations professionnelles concernées (AFG, AFPDB, AFECEI, AGEA, AMAFI, ANACOFI, ASF, ASPIM, CNCEF, CNCGP, Compagnie des CGP, CPME, FBF, France Assureurs, France Invest, MEDEF, Paris Europlace, Planète CSCA, UNAPL), ont exprimé le 5 juin leurs inquiétudes quant aux évolutions induites par cette réforme sur les modalités de la rémunération des distributeurs de produits financiers.

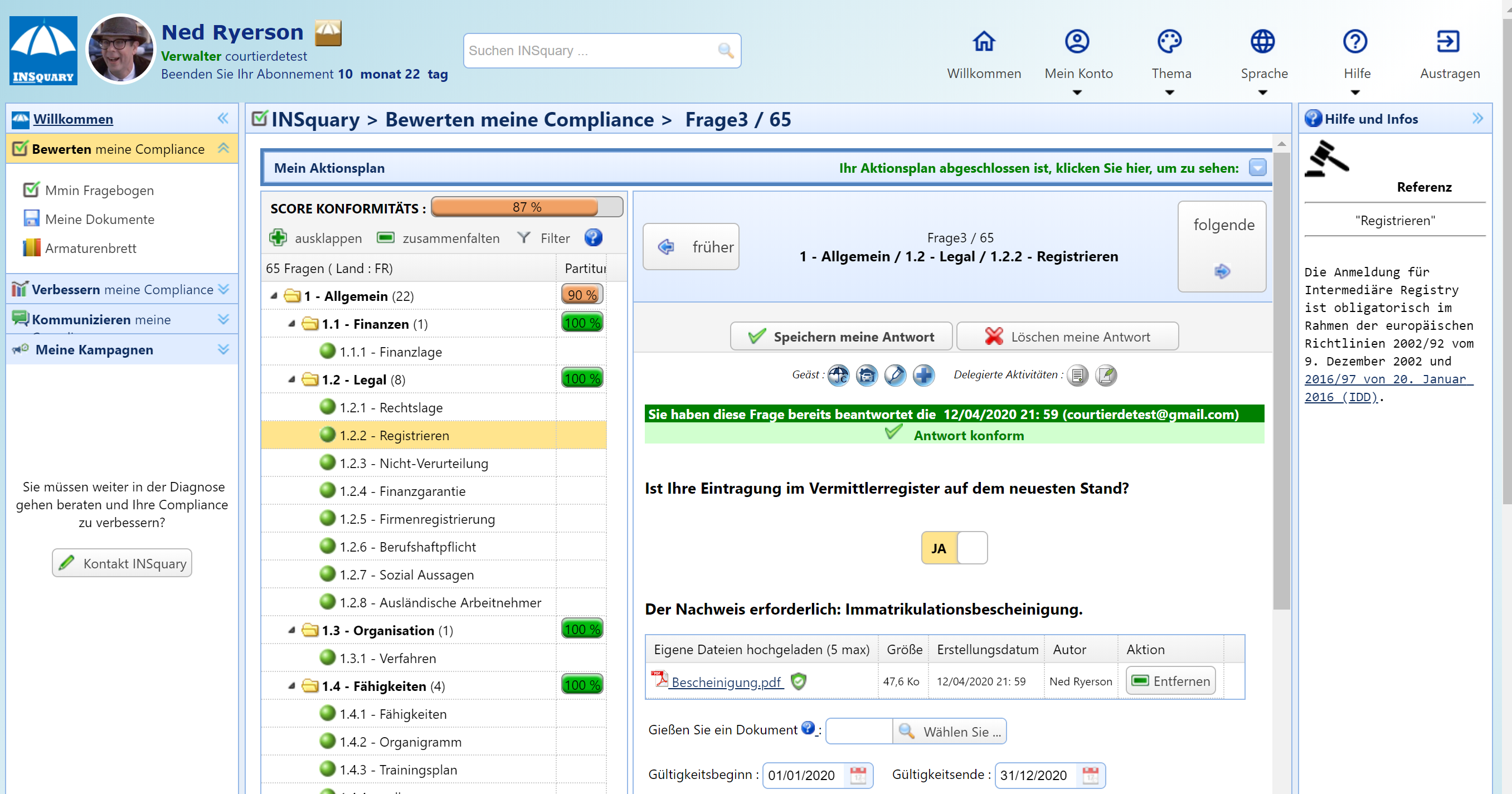

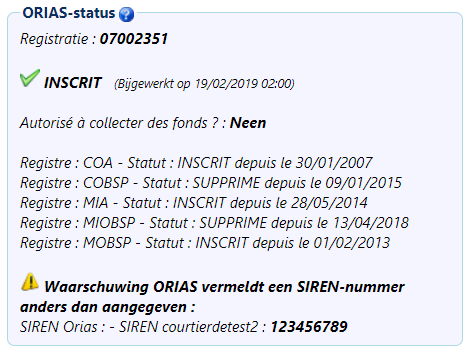

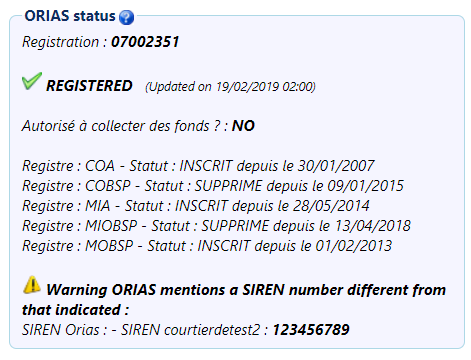

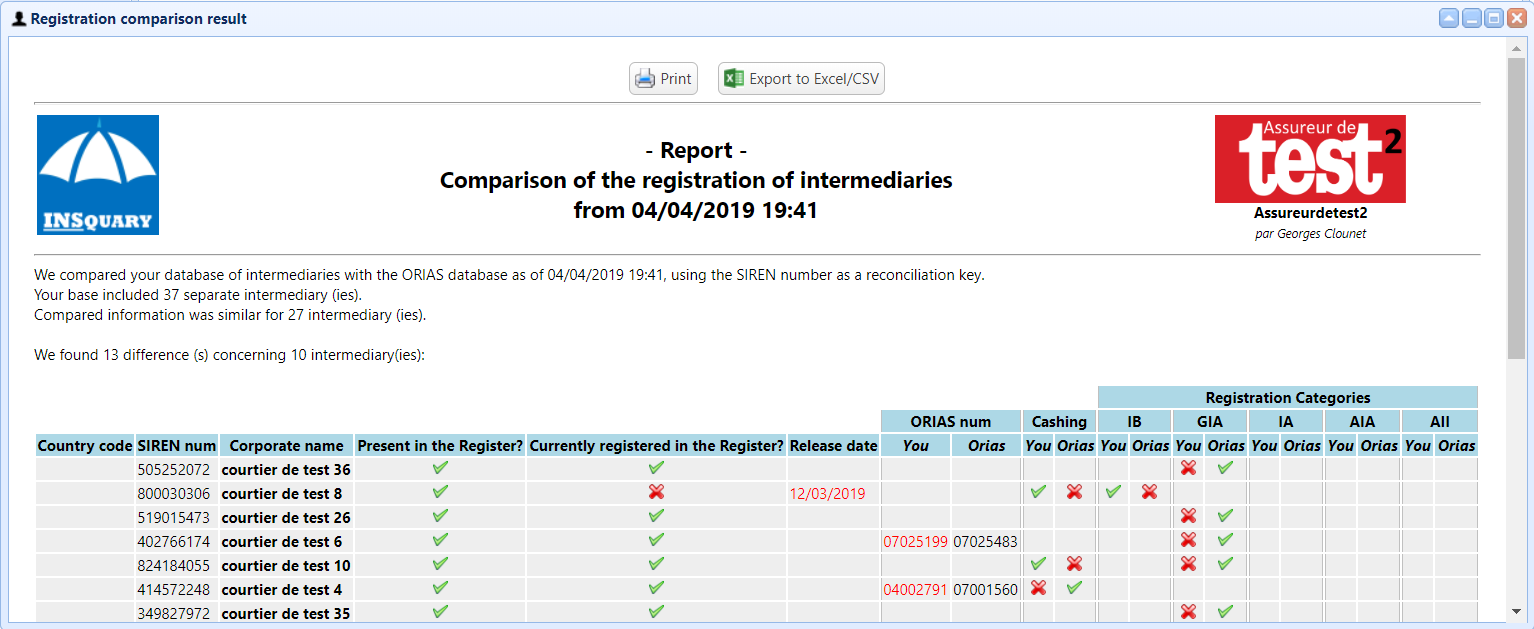

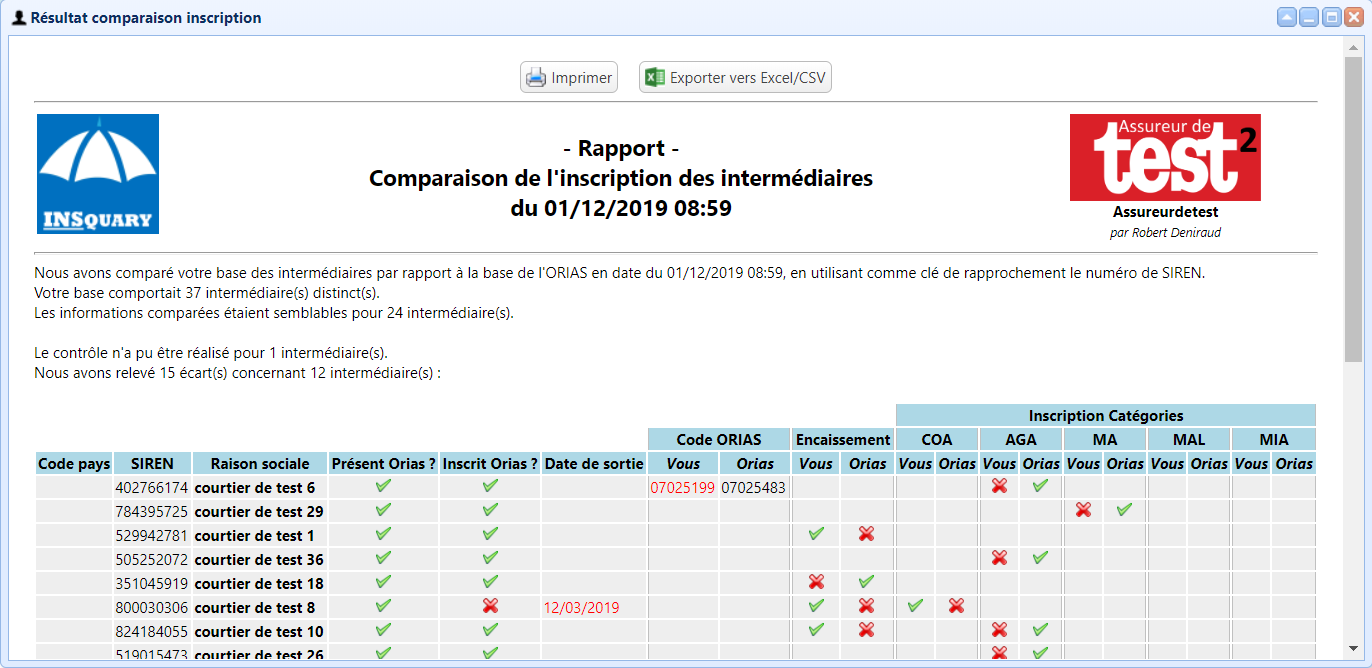

L’ORIAS (Organisme pour le registre des intermédiaires en assurance) a publié le 9 juin un guide pour permettre aux intermédiaires inscrits de renseigner leurs modalités de contact (adresse du site internet, adresse de courrier électronique, numéro de téléphone), afin de lutter contre les arnaques financières avec usurpation de l’identité des intermédiaires, et de se mettre en conformité avec l’arrêté du 6 décembre 2022.

La DGCCRF (direction de la Concurrence du ministère de l’Economie) a publié le 21 juin un bilan de ses enquêtes, entre janvier 2021 et avril 2022, auprès de 147 professionnels de l’assurance. Près d’un tiers des établissements ne respectaient pas la règlementation portant sur la bonne information du consommateur ou la loyauté des pratiques commerciales : pratiques abusives en matière de démarchage téléphonique, manque de transparence sur les conditions de souscription en protection juridique, remboursement incomplet en cas de résiliation anticipée, …

Gouvernance

A l’occasion de la publication le 31 mai du rapport annuel de l’ACPR (Autorité de contrôle prudentiel et de résolution), son vice-président a annoncé la publication en 2023, cinq ans après l’entrée en vigueur de la directive sur la distribution dans l’assurance (DDA), d’une recommandation sur les exigences relatives à la gouvernance des produits et à la prévention des conflits d’intérêts. Il a appelé les assureurs à mieux prendre en compte le risque climatique dans leur politique de provisionnement des sinistres, et à anticiper le mise en œuvre de la directive DORA en matière de risque cyber.

Le Parlement européen a voté le 1er juin la directive européenne « CSDD » sur le devoir de vigilance des entreprises en matière de durabilité (qui vise à imposer aux entreprises l’exercice d’une diligence raisonnable concernant les incidences négatives sur les droits de l’homme, l’environnement et la bonne gouvernance dans leurs opérations et relations d’affaires) dont le champ d’application serait élargi (par rapport à la version antérieure du Conseil européen) aux institutions financières : gestionnaires d’actifs et investisseurs institutionnels (hors fonds de pension, fonds d’investissement alternatifs, opérateurs de marché et agences de notation de crédit).

L’EIOPA (Autorité européenne des assurances) a publié le 1er juin un rapport d’étape consacré à l’écoblanchiment (greenwashing), défini comme « une pratique dans laquelle les déclarations, les actions ou les communications liées au développement durable ne reflètent pas clairement et équitablement le profil de développement durable sous-jacent d’une entité, d’un produit financier ou d’un service financier. Cette pratique peut induire en erreur les consommateurs, les investisseurs ou d’autres acteurs du marché. ». Des recommandations seront formulées dans son rapport final en 2024.

Le Journal officiel du 9 juin a publié le décret du 7 juin relatif aux règles de comptabilisation de la provision pour résilience constituée par les entreprises captives de réassurance : la dotation annuelle de cette provision est limitée à 90 % du montant du bénéfice résultant de la somme des bénéfices techniques associés à chaque catégorie de risques concernée.

L’AMF (Autorité des marchés financiers) a publié le 12 juin une note portant sur les processus internes des sociétés de gestion de portefeuille (SGP) visant à assurer le respect des engagements extra-financiers des fonds ESG (intégrant des critères environnementaux, sociaux et de gouvernance) ou d’investissement socialement responsable (ISR). Elle constate que les cinq établissements contrôlés ont mis en place des moyens humains et techniques importants et en augmentation pour la définition, la revue, le pilotage et le contrôle des engagements extra-financiers, mais relève un certain nombre d’insuffisances sur différents types de contrôles.

La Commission européenne a présenté le 13 juin un ensemble de mesures pour consolider et développer les fondements du cadre de l’Union européenne en matière de finance durable : ajout d’activités supplémentaires à la taxinomie de l’UE, proposition de nouvelles règles pour les fournisseurs de notations environnementales, sociales et de gouvernance (ESG), en vue de renforcer la transparence du marché des investissements durables.

Le « pôle commun » assurance de l’ACPR et de l’AMF a publié le 28 juin un rapport annuel d’activité 2022 : dans un contexte marqué par les incertitudes géopolitiques et financières, la protection des épargnants est « plus que jamais une priorité » des deux autorités.

Lutte contre la criminalité financière

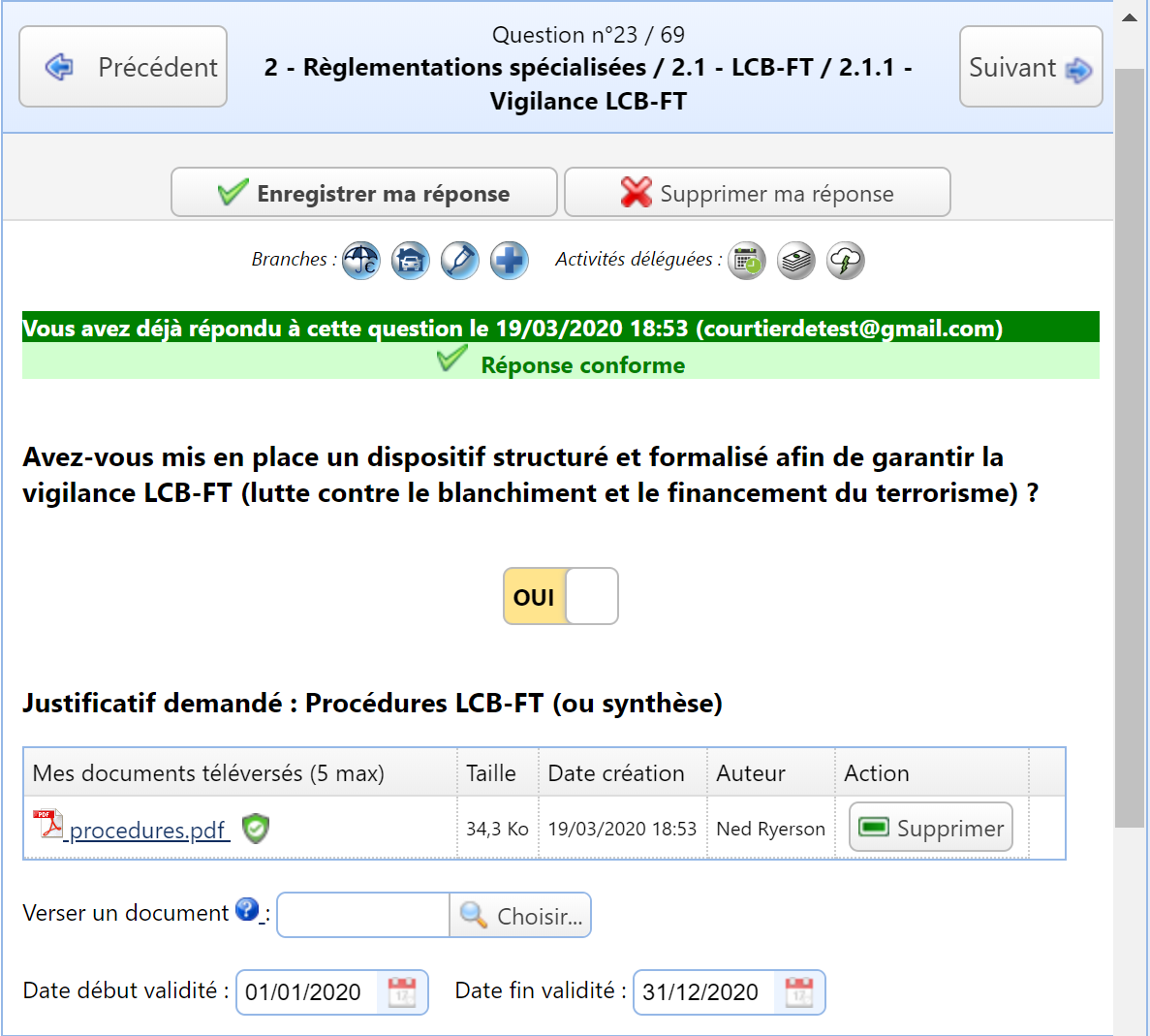

Le service Tracfin du ministère de l’Economie a publié le 2 juin le bilan 2022 de l’activité déclaratives des professions assujetties à la lutte contre le blanchiment d’argent et le financement du terrorisme (LCB-FT) : 9 000 des 160 000 déclarations de soupçon ont été déposées par le secteur de l’assurance (+ 38 % par rapport à 2021). Le rapport relève que » certaines déclarations portent sur l’utilisation de biens culturels comme vecteur de blanchiment de fonds issus de fraudes aux prélèvements obligatoires » et que certaines informations transmises ont « mis en avant le recours au commerce de faux documents pour créer une traçabilité artificielle d’œuvres d’art contrefaites ».

Produits

Le CCSF (Comité consultatif du secteur financier) a publié le 6 juin un ensemble de préconisations visant à renforcer l’information et le conseil aux assurés en matière d’assurance habitation : envoi régulier par l’assureur d’un rappel des caractéristiques du bien assuré ; en complément de l’avis d’échéance annuel, rappel de la nécessité de contacter son assureur en cas de modification de sa situation ou d’évolution de ses biens, et exemples associés ; mise en place d’un échange périodique à ce sujet « par exemple tous les 5 ans au plus tard » suivi si besoin de propositions d’adaptations contractuelles et tarifaires.

L’ACPR a publié le 14 juin un communiqué pour saluer les recommandations adressées par France Assureurs, dans une circulaire à ses adhérents, visant à une transparence accrue en assurance vie et une meilleure corrélation entre les frais et la performance des unités de compte.

Le Journal Officiel du 17 juin a publié le décret n° 2023-466 du 14 juin modifiant le régime de détermination de certains seuils relatifs à la définition des grands risques d’assurance, et l’arrêté du 14 juin fixant ces seuils.

Dans le cadre de l’examen du projet de loi « Industrie verte », le Sénat a adopté le 22 juin un amendement visant à plafonner les frais de transfert des contrats d’assurance retraite (produits dits « article 83 » , PERP, Madelin) vers les plans d’épargne retraite (PER), afin de faciliter la réorientation de l’épargne vers ces produits. (…) Il s’agit d’une harmonisation avec le régime de frais actuellement prévu pour les transferts entre PER issus de la loi « Pacte ».