Les informations du mois récapitulées dans la Newsletter Conformité sont disponibles au fil de l’eau dans notre Fil Conformité.

Gouvernance

Le cabinet AC Compliance a publié le 12 octobre une analyse statistique de la centaine de décisions de sanctions prises par l’ACPR (Autorité de contrôle prudentiel et de résolution) depuis sa création en 2010, complétée le 16 octobre d’un focus sur la LCB-FT (lutte contre le blanchiment de capitaux et le financement du terrorisme), un thème concerné par près de 60 % de ces décisions. De leur côté, L’Argus de l’Assurance et le cabinet Lawins ont consacré le 26 octobre un webinaire aux sanctions ACPR 2022/2023 : points de vigilance et correctifs associés.

L’AMF (Autorité des marchés financiers) a publié le 19 octobre un glossaire des frais des placements financiers (hors assurance-vie). Il définit les principaux frais s’appliquant dans le cadre d’un compte-titres, d’un plan d’épargne en actions (PEA), d’un PEA-PME, d’un plan d’épargne salariale (PEE ou PER collectif-PERECO) ou d’un plan d’épargne retraite (PER) sous forme de compte-titres.

Lutte contre la criminalité financière

L’AFA (agence française anticorruption) a publié le 5 octobre un document sur les paiements de facilitation (sommes versées par une personne physique à un agent public afin d’obtenir, de faciliter ou d’accélérer une démarche administrative habituelle ou nécessaire, que cette personne est en droit d’attendre). Un paiement de facilitation constitue un délit de corruption et est interdit en France. Les paiements de facilitation, quels que soient leur fréquence et leur montant, en France ou à l’étranger, sont passibles de poursuites pénales (art. 432-11 et suivants du Code pénal).

Le service Tracfin du ministère de l’Economie a publié le 10 octobre la troisième et dernière partie de son rapport annuel. Intitulée « LCB-FT : l’état de la menace », elle vise à proposer aux déclarants un outil pour mieux s’approprier les critères d’alerte et d’analyse des risques mais aussi un retour sur l’exploitation qui est faite de leurs déclarations de soupçon.

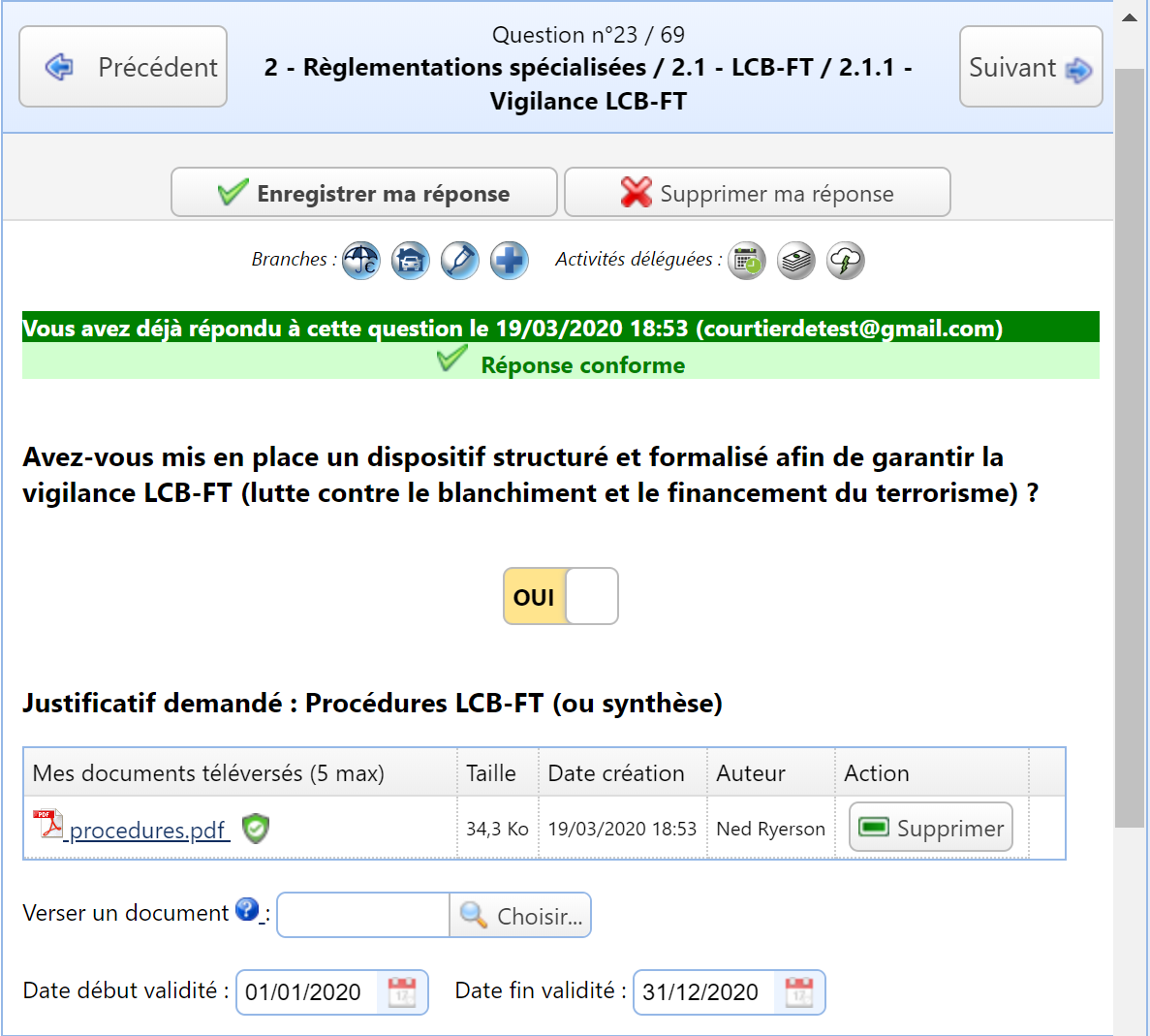

L’ACPR a publié le 19 octobre deux avis pour se déclarer conforme aux orientations de l’Autorité bancaire européenne, portant d’une part sur les mesures de vigilance à l’égard de la clientèle et les facteurs que les établissements de crédit et les établissements financiers devraient prendre en considération lorsqu’ils évaluent le risque de blanchiment de capitaux et de financement du terrorisme associé aux relations d’affaires individuelles et aux transactions conclues à titre occasionnel (EBA/GL/2023/03), et d’autre part sur les politiques et contrôles visant à la gestion efficace des risques de blanchiment de capitaux et de financement du terrorisme lors de la fourniture d’un accès à des services financiers (EBA/GL/2023/04). Ces orientations sont applicables à compter du 3 novembre 2023, par l’ensemble des établissements de crédit et des établissements financiers (y compris les entreprises et intermédiaires d’assurance vie).

L’ACPR a publié le 20 octobre une décision de sanction, d’un montant de 3,5 millions d’euros, à l’encontre de la société Abeille Vie, dont le dispositif de lutte contre le blanchiment des capitaux et le financement du terrorisme (LCB-FT) présentait des carences significatives en matière de mise à jour de la connaissance des clients, de détection des personnes politiquement exposées (PPE), de mise en œuvre des mesures de vigilance renforcées, de vigilance constante et de détection automatisée des opérations atypiques, de délai de transmission des déclarations de soupçon et de contrôle permanent des activités externalisées.

Produits

Le Journal officiel de l’Union européenne a publié le 30 octobre la directive 2023/2225 du 18 octobre relative aux contrats de crédit à la consommation, applicable deux ans après sa publication, et qui abroge la directive 2008/48. Elle proscrit la vente liée de contrats d’assurance.